他与诺贝尔经济学奖得主米尔顿·弗里德曼在纽约散步,走到了一个十字路口,恰巧是红灯,但是没有任何车辆和行人往来,所以本杰明准备走下马路牙子过马路,但弗里德曼拦住了他说还是等绿灯吧。

米尔顿却说:“本杰明,可能确实如此,但我为什么要用我的余生来冒风险,就为了节省这20秒?”

弗里德曼的这句话也展示了他生活中是如何对待风险的。规避风险一直是我们投资中的重大议题,我们花了很多篇幅探讨过,但大多限于“财务上的风险”,但投资也是一个人的人生哲学体现。

芒格先生说过:生活和生意上的大多数成功来自你知道应该避免哪些事情:过早死亡、糟糕的婚姻、染上艾滋病、在路口和车抢道、吸毒等等。

我们今天来看看另一位投资大师爱德华·索普的故事,他对于人生风险的智慧相信能给我们更多的启发。

爱德华·索普的名字可能很多人都没听过,出生于1932年的他,在加州大学伯克利分校获得了数学博士,一次偶然的机会,他把他的应用数学理论放到了赌场。

他研究了21点的算法取胜概率,发表了论文,在业内引起轰动,后决定去拉斯维加斯进行实战,大获全胜,在1962年出版《击败庄家》一书,成为赌场的眼中钉,甚至汽车刹车被动了手脚,险些命丧车祸。

同时,他在MIT担任讲师时,和信息论的创始人克劳德·香农合作,发明了世界上第一台可穿戴计算机,用以击败看似完全随机、不可能战胜的俄罗斯轮盘赌。

他在《击败专家》一书中将香农的合作者约翰·凯利的研究成果延伸出去,应用到赌场,并将其命名为我们现在熟知的“凯利公式”。

有了一点闲钱的他,对投资产生了兴趣,他研读了所能读到的所有经济学及关于投资的数据,并亲身试验。

索普第一次决定帮助他人管钱时,他的一个出资人正好也投资了巴菲特的合伙基金,他安排了一次索普和巴菲特的饭局,让巴菲特得以考察索普,他也得到了巴菲特的认可。

但数学家出身的他与巴菲特的投资方式又颇为不同,他通过自己的研究,创造了评估期权价格的工具,进行低风险的期权套利,并使用计算机,将统计套利这一模式应用到更多金融工具上去,可谓“量化投资”的先驱。

1967年他出版了《击败市场》,将他的投资方法分享了出来。当时的一个青年费雪·布莱克,对索普的定价方法进行了系统的数学证明,后来此方法命名为Black-Scholes期权定价模型。

后来的对冲基金巨头城堡投资创始人肯·格里芬,以及债券大王比尔·格罗斯都深深受到本书的启发,他也是城堡投资的第一位出资人。

他之后全职从事资产管理工作,从1968到1988年的20年时间,他采取中性策略的对冲基金没有一个季度产生亏损。

但后来合伙人卷入到一起官司中,也因为觉得自己需要把一部分精力投入到家庭生活,他决定关停了自己的对冲基金,只管理自己的钱。

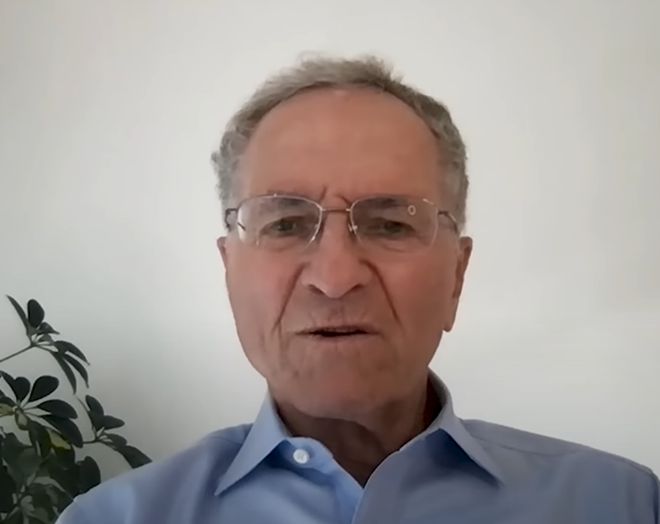

因为不做资产管理,索普的知名度和出镜率远不如他的同辈乃至后辈们,但是在近几年的一些访谈中,索普在另一方面又引起了大家的兴趣,快90岁的他看上去只有60岁,无论是运动能力、语速、记忆力都和年轻人别无二致。

索普在访谈中都大方分享了他的秘密,想要活得久,活得健康,最重要的是把各种非必要风险降到最低,这渗透于生活中的方方面面。在2022年年中接受的访谈中,他就以新冠来举例子,那时候的美国,大家都已经不把这个当回事了,但他阅读了很多数据和报告,发觉美国85岁以上男性感染后的致死率在18%-20%。

他觉得按照他的身体健康程度以及可以获得的优质医疗资源,致死率会降低到2%-3%左右,但是他仍然觉得这还是太高了,因为这会让他永远出局(take me out of the game),所以他依然避免去人群聚集的地方,非必要不坐飞机,注意佩戴口罩等。

第一是去离他家非常近的橙县机场,但因为是小机场,航班选择很少,有一些也是转机。

第二是开车到洛杉矶机场,单程需要60多公里,但机场大,去纽约的航班选择就丰富得多。

开车出事故的风险,如果以每英里来计算,是坐飞机的100倍甚至更多,这是一个高的惊人的数据,所以他避免开车去洛杉矶机场;同时,坐飞机最大的风险阶段来自于起飞和降落,所以他会避免转机,而是选择直飞。但从橙县直飞去纽约的航班很少,不方便。

其实这样也就降低了一百万分之一的风险,但他说是值得的,因为这是他可以控制摆脱(get rid of)的风险。

再比如,他曾经在马路上慢跑训练,但一次读到了在马路上跑步被车撞时的统计数据时,他立马停止了这个行为(即使是紧紧地贴着路牙子跑),宁可在不太方便的人行道上来跑步散步。

他把人生中任何风险的规避划分成3个步骤:认识,分析,行动(Awareness, Analysis, Action)。

认识到可能存在的风险,通过分析评估(比如搜集论文或报告)来分析风险发生的概率及风险发生后的结果会多糟糕,最后决定可以采取哪些措施来规避它们。

这么来看,索普的长寿健康也就在情理之中了,他基于三步骤,列出了生活中的风险规避清单,或者说“不为”清单:

不抽烟,不靠近吸烟的人(不吸二手烟),一周只限制喝几杯酒(他还是觉得太多),控制体重(包括饮食+运动),不骑摩托车和公路自行车,不坐安全性差的汽车、第二世界或者第三世界的航空公司航班等等……

我们曾在《有益的神经质:勇于不敢》一文中,提到《枪炮、病菌与钢铁》的作者戴蒙德的一个“人生风控”故事。戴蒙德28岁时去到新几内亚岛的热带雨林做田野调查,与当地人找了一块营地,准备搭帐篷。他自认为找到了一处完美的地方,在一棵高大笔直的树下,正好位于山脊的一片空地,视野开阔,很适合观察他研究的鸟类。

但新几内亚的朋友们却非常焦躁不安,说什么都不肯睡在帐篷里,宁愿睡在百米开外的露天地上,因为这棵树已经枯死了,可能会在他们睡觉的时候把他们砸死。

但戴蒙德认为,这棵树这么高大,即便枯死,也依然站立了好多年,也许有可能再伫立好多年。即便我们睡在这棵树下面一个星期,它这个星期肯定也不会倒下来的,非常安全。

最后,其他人还是拒绝了,只有他一个人睡在树下的帐篷中,他相信他的新几内亚朋友们都是妄想狂。

过了很多年,当他又累积了不少在新几内亚的生活经验,发觉每个夜里都能听到森林里某个地方枯树倒地发出的巨响。

他做了估算,如果选择夜里睡在枯树的下面,那棵树木碰巧倒下来把他砸死的概率约为千分之一,那么只要不出3年(1095个夜晚),他肯定就死了。

而新几内亚人,1年中,大约会有100个夜晚在森林里度过,这意味着,不到10年,他就可能一命呜呼。

他才发觉新几内亚人的坚持,这样的神经质完全是有道理的,概率再小的事,只要你重复做,做得够多,它也一定会发生。

假设你递给我一把枪,里面有100个弹夹,而里面只有一个是有子弹的。你说,把枪对准你的太阳穴,扣下扳机,你想要多少钱?

巴菲特说:我不会干,给多少钱我都不干?要是我赢了,我也不需要那些钱,要是我输了,结果就不用说了。对于这类事(有可能全部出局),我一点都不想做。

戴蒙德明白了这个道理后,不管开车、淋浴、爬上梯子换电灯泡、上下楼梯还是走在地面光滑的人行道,都非常谨慎,即便他的一些美国朋友看他这样小心翼翼都觉得疯狂、好笑。

芒格虽然一直把自己的长寿归结于基因和运气,但是他对待人生风险的哲学与索普完全一致。

我们一直赞赏复利的力量,可积累性的魅力,要做时间的朋友——那怎么去延展时间呢?这些大师们在生活中对待风险的态度,就已经完美回答了这个问题。

生于1924年的芒格即将迎来他100岁生日,依旧可以在股东会上坐上一天,妙语连珠。

生于1932年的索普,快90岁时还可以一次做4个引体向上,侃侃而谈分享他的人生智慧。

生于1937年的戴蒙德,在82岁时出版了他的第7本书《剧变》,广受好评,目前在全力写他的第8本书。

投资是认知的变现,我们滔滔不绝聊如何降低投资风险时,其实反映的也是如何对待人生中可能的风险,做好人生的风控。

当索普被问及他思考问题的框架时,他说长期思维是最重要的,即便在89岁时,他依然以长期思维角度来考虑问题,因为他还有子女,子女还有子女,所作所为依然可以影响他的后代及朋友们。

人生很长,下一次在面对可能的风险抉择时,可以想想弗里德曼的话:“为什么要用我的余生来冒风险,就为了节省这20秒?”

说明:发布并不意味着我们赞同其观点,只为多一个视角看待问题,部分信息和图片无法核准,泛亚电竞官方如涉权益,烦请联系,我们将迅速处理,谢谢!有融资需求请加微信(FA_rzj),为方便备注,申请好友时请发送(姓名·城市·公司·职务)

我们已经与阿里巴巴创新投资、达晨创投、高瓴资本、高榕资本、高特佳投资、戈壁创投、国新风投、国中创投、红杉资本、华映资本、火山石投资、IDG、经纬中国、今日资本、纪源资本、君联资本、联想之星、蓝驰创投、梅花天使基金、平安创投、启赋资本、软银中国、赛伯乐投资、赛富基金、深创投、天图资本、腾讯投资、五源资本、毅达资本、英诺天使基金、优势资本、真格基金、浙商创投、中国风投、中国文化产业投资等近千家知名投资机构2000余名专业投资人建立广泛联系和合作。

泛亚电竞

泛亚电竞